Finansiering av en liten bedrift: alternativene

Flere alternativer er tilgjengelige for å finansiere oppstart og driftskostnader for småbedrifter. Pengene kan brukes til å betale oppstartskostnader, lønn, leie og innkjøp av inventar, utstyr og forsyninger. Beslutningen om å velge noen av disse alternativene avhenger av hvor mye finansiering som kreves av småbedriften.

utlån

Et av alternativene for små bedrifter å få finansiering er å søke om lån gjennom finansinstitusjoner, som banker og kredittforeninger. Å låne penger fra banker krever at eiere kan bevise at deres virksomhet er en levedyktig bedrift verdt finansiering. Långivere kan kreve informasjon, for eksempel forretningsplaner og økonomiske planer, personlig og forretningsregnskap og i noen tilfeller sikkerhet. Små bedrifter kan søke om lån gjennom Small Business Administration (SBA). SBA gir imidlertid ikke penger; I stedet garanterer det føderale byrået lån, noe som gjør det mindre risikabelt for bankene å gi lån til søkere.

Grants

Tilskudd er tilgjengelig for å finansiere virksomheten til små bedrifter. Tilskudd gis til søkere som oppfyller støttekravene i finansieringsprogrammet. Mottakere kan også bli pålagt å tilfredsstille forpliktelser i løpet av tildelingsperioden for å fortsette å motta midler. Til forskjell fra lån må tilskudd ikke bli tilbakebetalt, noe som gjør det mulig for små bedrifter å unngå å gå inn i gjeld. Tilskudd kan sponses av private kilder, for eksempel selskaper, organisasjoner og andre virksomheter. Offentlige kilder, for eksempel føderale og statlige myndigheter, finansierer også tilskuddsprogrammer. Imidlertid er profittforetak ikke kvalifisert for statlige tilskudd. Offentlige tilskudd utvides til ideelle organisasjoner som arbeider innenfor fagområder som inkluderer utdanning, vitenskap og offentlig sikkerhet.

Kredittkort

Bruke kredittkort er en annen måte for småbedriftseiere å få finansiering. Eiere kan søke til banker for kredittforretninger, og ta ut kontantforskudd for kapital- eller ladingsutstyr, forsyninger og lager på deres kort. Eierne kan søke om kredittkort for å beskytte deres personlige kreditt hvis de skulle standard på utbetalinger. Men hvis virksomheten er klassifisert som eneselskap, kan eiere holdes personlig ansvarlig. Selv om dette kan være en enklere rute for finansiering av virksomheten din, kan de høye rentene, som vanligvis er høyere enn banklån, gjøre det til et dyrt alternativ i det lange løp.

Angel Investors

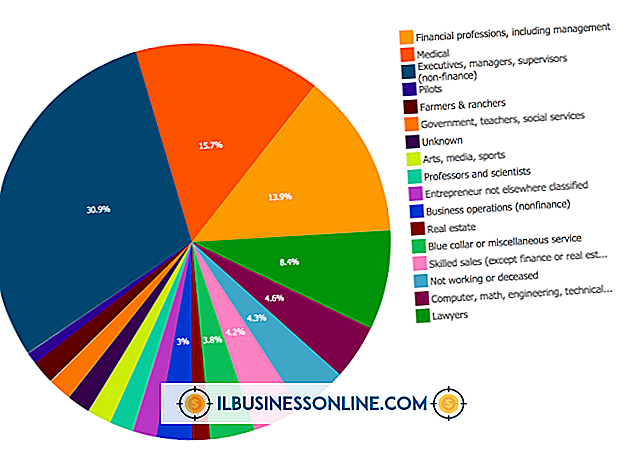

Angel investorer er som venturekapitalister, men de jobber bedre fra små bedrifter. I motsetning til venturekapitalister jobber engel investorer mer med små bedrifter. Angel-investorer er enkeltpersoner som finansierer bedrifter for å motta høyere avkastning enn tradisjonelle investeringer. Ifølge SBA er det over 250.000 engel investorer rundt om i landet. Investeringer i forretningsforetak varierer vanligvis mellom $ 150.000 og $ 1.5 millioner. Når du søker finansiering fra engel investorer, trenger småbedriftseiere å gi informasjon, som forretningsplaner, markedsundersøkelser og analyser, executive summary, økonomiske og markedsføringsplaner. De kan også be om å bli med i beslutninger som påvirker deres investeringer, for eksempel bedrifter som selger sine eiendeler.

Selvfinansierende

Småbedriftseiere kan også vurdere egenfinansiering av selskapets virksomhet. Eiere kan tappe inn på bankkontoen, egenkapitalkreditten, IRA og andre pensjonskonto for å skaffe kapital. Selvfinansiert virksomhet eliminerer renter og betalingsforpliktelser oppgitt i lån og kredittkort; Dette kan imidlertid være et risikabelt alternativ for eiere som kan bruke hele livsoppsparingen og pensjonsfondet på sin virksomhet.