Påvirker økonomien forsikringsbransjen?

Økonomien, uansett om den gjør dårlig eller dårlig, påvirker forsikringsbransjen akkurat som det gjør noe. Småbedriftseiere som trenger å kjøpe forsikring for sine selskaper eller gründere som ønsker å starte en forsikringsvirksomhet, bør gjøre seg kjent med disse endringene. Å vite de spesifikke sårbarhetene og mulighetene som forsikringsselskapene står overfor, kan hjelpe deg med å ta bedre beslutninger for bedriften din.

Færre krav

Fordi forsikringsselskaper tjener penger ved å investere premiumbetalinger, kan økonomien i stor grad påvirke en forsikringsvirksomhet. Forsikringsselskaper investerer premier i utbyttebetalende aksjer, pantsikrede verdipapirer, eiendoms- og finansinstitusjoner, som banker, som alle kan være utsatt for økonomiske endringer. Når økonomien går bra, øker investeringsavkastningen, og forsikringsselskapene kan være mer sannsynlig å godta krav. Når investeringsavkastningen reduseres i en ned økonomi, må forsikringsselskapene gjøre de tapte pengene tilbake på en eller annen måte, noen ganger ved å ta ut lån eller ved å undersøke påstander nærmere og nekte krav. Et forsikringsselskap kan til og med teste et krav i håp om å forsinke eller redusere beløpet det må betale, noe som kan forårsake betydelig motgang for en liten bedrift.

Mindre etterspørsel

Når økonomien er nede, har færre småbedrifter ekstra penger til å bruke på forsikring. Dette betyr at etterspørselen etter forsikring er nede, og leverandørene må konkurrere mer med hverandre. Hvis virksomheten din har ekstra kapital til å bruke på forsikring, kan dette være en god tid å dra nytte av lavere priser og utvidede dekningsmuligheter. Som eier av små bedrifter bør du opprettholde et nært forhold til megleren, slik at du får beskjed om rabatterte pakker. Under gode økonomiske tider vil mulighetene for lavere priser bli færre, så du vil dra nytte av tilbudene når de oppstår.

Økt regulering

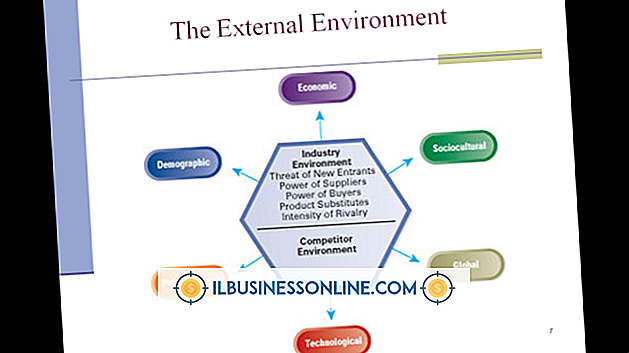

Selv om forsikringsselskapene ikke er direkte utsatt for en økonomisk krise, fører nedfallet til økte regelverk på alle finansinstitusjoner. For eksempel er flere forbrukerbeskyttelseslover vedtatt for å beskytte forbrukerne mot tidligere misbruk av disse institusjonene. Forsikringsselskaper håndterer mer statlig tilsyn og mer komplekse regler som fører til økte advokatkostnader. For eksempel undersøker Federal Insurance Office og Federal Reserve banker et forsikringsselskap som har en chartret bank som et datterselskap. I tillegg har den føderale regjeringen strengere tilsyn med forsikringsselskaps styre og tilsynsmyndigheter nøye gransker handlingene i hvert forsikringsselskaps hovedrisikobesetning.

Nye forretningsmodeller

Etter hvert som det økonomiske landskapet endres, må forsikringsselskaper som håper å overleve også endre seg. Dette betyr å endre forretningsmodellene. For eksempel kan forsikringsselskaper konsolidere, like mange banker, for bedre å håndtere risiko. Forsikringsselskapene må også endre sine investeringsstrategier. Dette inkluderer revurdering av akseptabel egenkapitalrisiko og endring av kredittevalueringsprosedyrer. Bedrifter må også se på nye investeringsmuligheter for å gjøre opp for tidligere stabile investeringer som ikke lenger er troverdige, for eksempel sedler.