Hvordan ville en kreditor se et oppstartsselskaps årsregnskap?

Når du først starter en bedrift, bidrar tilgangen til økonomiske ressurser til å holde virksomheten din i bevegelse. Denne tilgangen kommer vanligvis i form av et lån eller en kreditlinje av en finansiell enhet, enten det er en stat eller kommuner som finansierer et mikrolån, en kommersiell bank eller en privat investeringsgruppe. Disse kreditorene vil gjennomgå årsregnskapet ditt og se etter bedriftens evne til å tilbakebetale midlene i tide. Ved oppstart gir imidlertid regnskap kun en del av bildet.

Grunnleggende informasjon for kreditorer

Regnskapet er utformet for å vise bedriftens finanspolitiske helse. For en oppstart er det imidlertid vanskelig å vise en resultatregnskap eller kontantstrømoppstilling fordi virksomheten kanskje ikke har opprettet et produkt eller en tjeneste for salg. Som et resultat krever kreditorer for oppstart typisk informasjon utover det vanlige regnskapet. Denne informasjonen kan omfatte din faglige bakgrunn, hvor du har bodd, din pedagogiske bakgrunn, din kreditthistorie, dine personlige bankdokumenter og din kriminelle bakgrunn, hvis det er aktuelt. Mye av denne informasjonen finnes i ditt CV. I tillegg vil kreditoren ønsker å se på forretningsplanen din, inkludert salgs- og profittprognoser. Hvis du har begynt å selge et produkt, må du inkludere din virksomhets kreditt rapport, inntektsskatt uttalelser og kontoutskrifter. Du kan også bli bedt om å gi juridiske dokumenter knyttet til virksomheten, for eksempel kommersielle leieavtaler, forretningslisenser, franchiseavtaler og kontrakter med et annet selskap.

Lån grunner og støtte

Kreditoren vil vurdere bedriftens evne til å oppfylle sine forpliktelser. Dette er ikke bare en vurdering av om gjelden kan betales i tide. Det er også et spørsmål om levedyktigheten i virksomheten din. Du må overbevise en kreditor om at du har en solid forretningsplan og en stor nok kundebase til å oppnå en anstendig fortjeneste. Vær forberedt på å svare på en rekke spørsmål om lånet, inkludert hvorfor du trenger pengene, hva du planlegger å gjøre med det, og hva, om noen andre lån du har på bøkene.

Anmeldelse

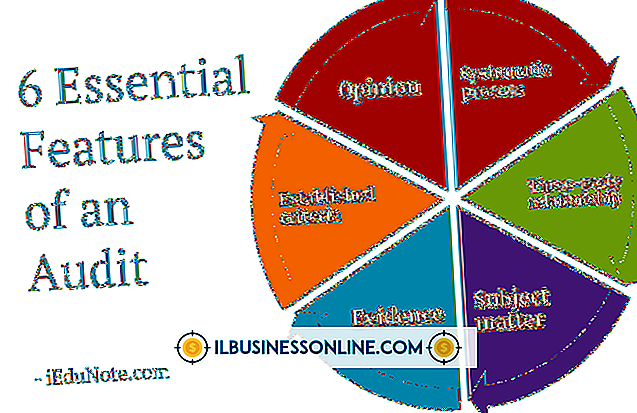

Når du sender inn din virksomhetslån søknad, vil kreditoren evaluere informasjonen ved hjelp av en rekke perspektiver. Federal Reserve Bank of New York kaller disse "The Five C's of Credit Analysis, " som hjelper en kreditor ser utover tallene. Dette er kritisk for mange oppstart, da disse tallene ofte bare er prognoser. "Kapasitet" refererer til virksomhetenes evne til å tilbakebetale lånet. Det er ofte den mest vektede delen av analysen. "Capital" er en evaluering av hvor mye personlige penger du har i virksomheten. "Sikkerhet" er en låneres eiendel som fungerer som en kilde til tilbakebetaling dersom virksomheten ikke oppfyller sin låneforpliktelse. Hvis en eiendel ikke tilbys, kan en garanti signert av en annen part tilbys i stedet. Noen kreditorer krever både sikkerhet og en garanti. "Betingelser" begrenser de formål som midler fra lånet kan brukes til. "Character" er en estimering av deg, bedriftseieren. Det inkluderer hvor relevant din bakgrunn og erfaring er for virksomheten, samt styrken til referansene og ledelsen.

Nøkkeltall

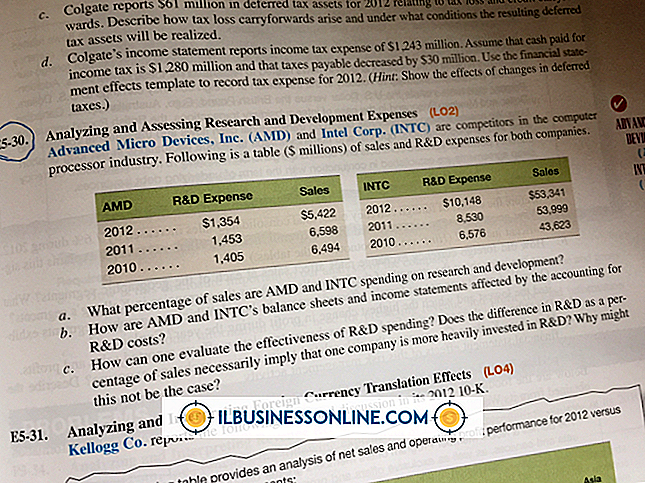

Kreditorer analyserer også dine regnskap og prognoser. Denne informasjonen blir så matet inn i økonomiske forhold. Disse forholdene inkluderer gjennomgang av bedriftens evne til å være lønnsomt, fortjenesten din genererer per salgsprodukt, hvor raskt virksomheten kan konvertere eiendeler til kontanter, hvor lang tid det tar å få et produkt og hvor lang tid det tar for kundene å betale.

Lånevilkår

For å minimere risikoen begrenser kreditorer ofte visse aspekter av lånet når det er finansiert. Disse begrensningene inkluderer et krav om å opprettholde nøyaktige og komplette registre og gi regnskap; begrensninger på hvor mye gjeld bedriften kan skaffe seg; restriksjoner på utbetalinger til eiere eller andre investorer; begrenser ytterligere investeringer og et krav om å oppfylle ytelsesstandarder for spesifikke økonomiske forhold.