Hvordan vurderer jeg hvor mye jeg må betale når salgsskatt vurderes?

Når du driver din egen bedrift har du en rekke ansvar for å fullføre. Med mindre du bor i en av de statene som ikke krever merverdiavgift, inkluderer det å betale salgsavgift til det aktuelle offentlige byrået i ditt område. Salgsskatt er en prosentandel belastet kundene til en bedrift. Omsetningsinntektene bidrar til å støtte statlige og lokale myndigheter.

1.

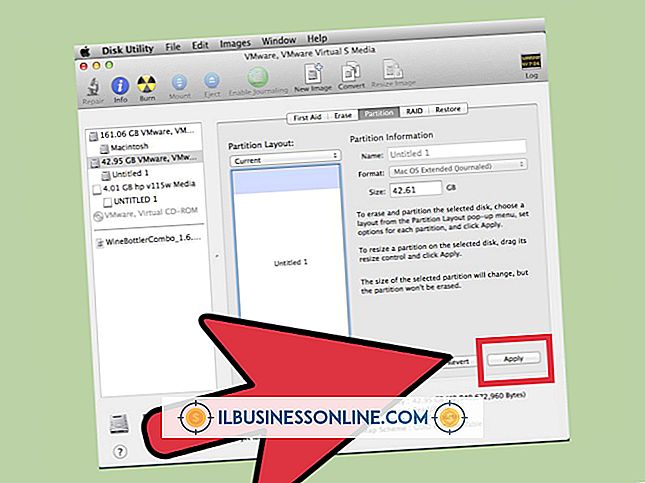

Få et ID-nummer for selvangivelse fra statens eller byadministrasjonskontoret. Dette nummeret gir deg mulighet til å samle inn og betale salgsskatt på vegne av dine kunder. Se Ressurser for en liste over statlige nettsteder.

2.

Bestem mengden av detaljhandelstransaksjonen din. Detailinntekt er det beløpet du tjener fra å selge dine håndbare produkter til de som til slutt ender med å bruke dem - forbrukere eller sluttbrukere. Du trenger ikke vanligvis å samle vareavgift når du selger varer engros. Ekskluder elementer som er skattefri i staten din. For eksempel, i Texas kunder trenger ikke å betale salgsskatt på mat og medisin. Estimat for formålet med dette eksemplet at en bestemt detaljhandelstransaksjon med en sluttbruker er $ 100.

3.

Bestem salgsskattesatsen for staten eller lokalsamfunnet - skattesiften varierer av og til etter lokalitet. For dette eksempelet, anta at totalt er 8, 25 prosent, som er den totale omsetningsavgiften i Houston fra og med 2010.

4.

Multipliser salgsskattprosent ved estimering av detaljhandelssalg for å fastslå forventet salgskatt. I dette eksemplet vil den resulterende mengden av selvangivelse du måtte betale, være $ 8, 25. Oppgi kunden din totalt $ 108, 25, send $ 8.25 til skattemyndighetene, og resten er inntektene dine.

Tips

- Noen stater krever at du legger inn selvangivelse kvartalsvis. Unngå straffer ved å arkivere i tide og betale selskapets salgsavgift forfaller i sin helhet.