Slik bærer du over skattemessige tap og fradrag

Skatteregler er beryktede for å være besværlig og forældet. Noen kan si at disse foreningene er det direkte resultatet av regler som de som styrer overføringstap. Men hvis du bruker overføringsregelen til din fordel, kan du bruke gamle tap på kapital til å kompensere for nye gevinster. Du kan bare gjøre dette hvis du forstår reglene og begrensningene for overføringsfradrag.

Beregn hovedstap

1.

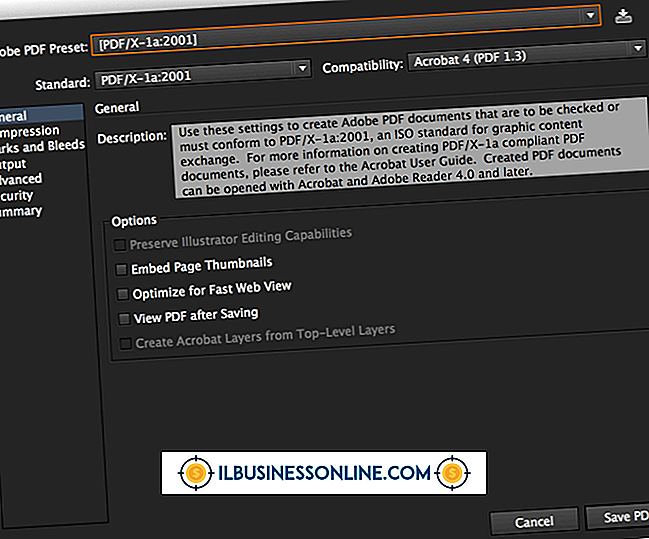

Se del II i forrige års plan D for å avgjøre om du har fradragsberettigede tap som kan overføres til inneværende år. Sammenlign beløpet du faktisk har trukket fra på ditt forrige år Schedule D til dine totale fradragsberettigede utgifter. Et kapitaltap er et netto tap i en kapitalforpliktelse, og tap på kapital er vanligvis de eneste tapene du kan overføre. En kapital eiendel er alt som brukes til personlig eller investering formål, inkludert men ikke begrenset til boliger, aksjer, obligasjoner og til og med møbler. Når en vare er solgt, er forskjellen i verdien av eiendelen og beløpet den er solgt for en gevinst eller et kapitalgevinst.

2.

Opprett en hovedbok for å skille dine langsiktige gjeld fra dine kortfristede gjeld. Skriv navnet på din langsiktige kapitalfordel (de som holdes lenger enn ett år) og beløpet av tap eller gevinster i en kolonne og kortsiktig gevinst eller tap (de som holdes i mindre enn et år) i en annen kolonne . Opprettholder en hovedbok for hvert skatteår.

3.

Fullfør IRS-skjema 1040X hvis du utelatt fra returavdragene dine som du var kvalifisert til å kreve. Fullfør linjene 1-22 for å foreta endringer for å foreta de nødvendige justeringene til dine spesifiserte eller standardavdrag. Send inn din endrede avkastning innen tre år fra datoen for den opprinnelige søknaden, for å forbli innenfor loven om begrensninger. Tillat åtte til tolv uker for din endrede retur for å fullføre behandlingen.

Fil

1.

Legg til beløpene fra hovedboken du opprettet for forrige skatteår da du hadde tap som ikke ble trukket. Bestem totalbeløpet av kapitalstapene ved å kombinere totalsummene i begge kolonnene, sørg for ikke å overstige $ 3000.

2.

Fradrag for tap på mindre enn $ 3000 i del II for et tidligere år ved å legge inn de kortsiktige tapene i del I i Schedule D og de langsiktige tapene i del II i Schedule D; Derved overfører du både dine kortsiktige tap for året før. For eksempel, hvis du hevdet $ 2.700 i underskudd i løpet av skatteåret 2009, er du berettiget til å overføre $ 300 i skatteår 2010. Ikke overstige $ 3000 i tap.

3.

Fest skjema D til skjema 1040 og mail eller send elektronisk til IRS. Tidsrammen for innlevering av elektronisk retur er 10 dager, og tidsrammen for sendt retur er seks til åtte uker.