Faktorer som påvirker renter på selskapsobligasjoner

Prisene på bedriftsobligasjoner svinger når de handles på obligasjonsmarkedet. I likhet med statsobligasjoner betaler et bedriftslån hvert år et fast beløp, som kalles kupongrenten. Hvis obligasjonsprisene faller, går den effektive renten (kalt avkastningen) opp fordi en investor betaler mindre, men får samme kupongrente. Omvendt, hvis obligasjonsprisen øker, går prosentvis avkastning ned.

Gjeldende priser

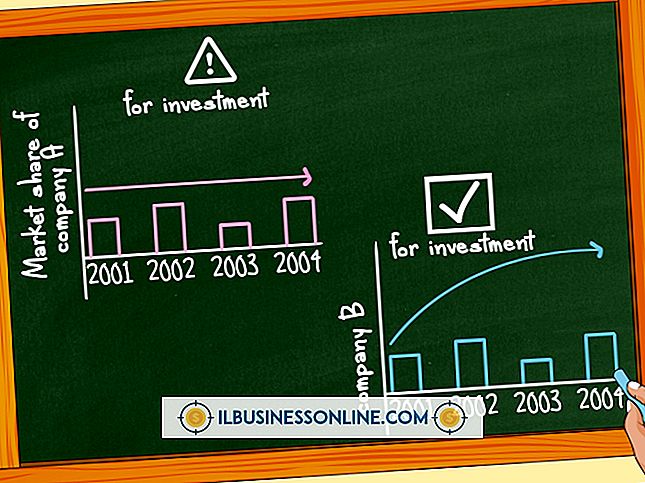

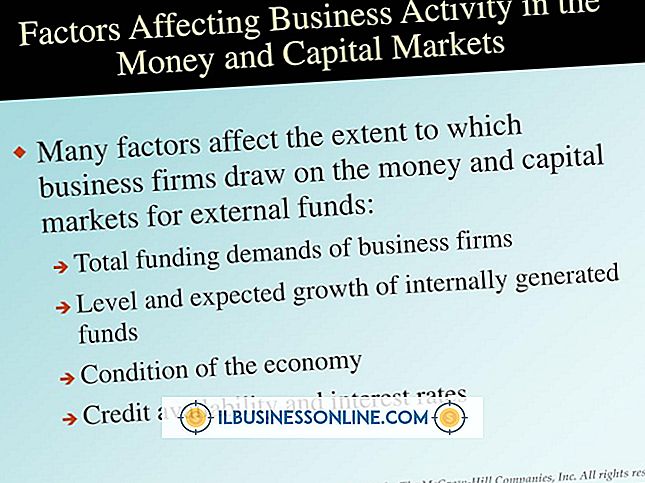

Bedriftsobligasjoner konkurrerer i markedet for investor dollar. Hvis gjeldende rentesatser skal stige, gir avkastningen obligasjoner til en gitt pris mindre attraktivt. Etterspørselen etter obligasjonene faller og skaper nedtrykk på prisene. Obligasjonspriser har en tendens til å synke med effektiv rente klatring til den er konkurransedyktig med nye rentenivåer. Selvfølgelig, hvis rådende priser går ned, er den motsatte effekten sannsynlig; økt etterspørsel fra investorer til de nå overlegne utbyttene av bedriftsobligasjoner styrer obligasjonsprisene frem til det resulterende avkastningen faller til det nye rentenivået.

Kredittrisiko

Ved siden av rådende renter er kredittrisiko den viktigste faktoren som påvirker renten på bedriftsobligasjoner. Bedriftsobligasjoner vurderes basert på sannsynligheten for at et selskap vil kunne innløse (avbetale) obligasjonene på forfallstidspunktet. De fleste investorer er avhengige av kredittvurderingstjenester for å gi kredittrisikovurderinger. Obligasjonene til selskaper med de beste kredittvurderingene (vanligvis betegnet AAA) betaler som regel lavere rente, fordi investorene vil akseptere lavere avkastning i motsetning til redusert risiko. Hvis et selskaps obligasjonsverdier nedgraderes, faller prisen på obligasjonene vanligvis, noe som resulterer i økte avkastninger. Dette skjer fordi investorer vil ha bedre renter for å kompensere for den økte risikoen.

Andre faktorer

I finansmarkedene betyr usikkerhet om fremtiden økt risiko. Som med kredittrisiko har usikkerhet knyttet til obligasjoner en tendens til å føre til lavere priser og høyere avkastning. Noen virksomhetsobligasjoner er "callable." Dette betyr at selskapet kan bestemme seg for å innløse obligasjonene tidlig, noe som muligens får investorer til å miste ut over gjennomsnittlig avkastning. Obligasjoner med lange løpetider har også større risiko siden forholdene i fremtiden er mer usikre enn på kort sikt. I begge tilfeller krever investorer generelt høyere rente for å kompensere for den økte risikoen disse obligasjonene har.