Ulemper ved en selskapsfinansiering i foretrukket lager

De tre vanlige måtene et selskap øker kapital er ved å utstede felles aksjer, foretrukne aksjer og bedriftsobligasjoner. Hver av de tre prosessene har sterke og svake sider, men av de tre har utstedelse av foretrukne aksjer flere åpenbare ulemper. Få bedrifter bruker prosessen til å heve mer enn en liten prosentandel av den totale kapitalen.

Unattractive til investorer

Selge investorer foretrukne aksjer er ikke alltid lett. Av flere grunner finner investorene ofte ikke disse tilbudene veldig attraktive. Utbyttet er ikke lovlig håndhevet. I en insolvens kommer foretrukne aksjonærer etter obligasjonseierne. Til forskjell fra obligasjoner har preferanser heller ikke faste forfallstidspunkter eller har forfallstidspunkter i lengre fremtid - vanligvis 30 år. Fordi foretrukne aksjer ikke kan pensjoneres på kort sikt, men kun kan videreselges til markedet, deler de en karakteristikk med langsiktige obligasjoner: høy volatilitet. Verre, de kommer ofte med en ensidig løpetidsavtale, hvor kjøperen må vente mange år for å få tilbake sin investering til pålydende - utstedelsesprisen, mens selskapet har rett til å kjøpe tilbake aksjene på nåværende tidspunkt markedspris. Dette skjer vanligvis når markedsprisen er betydelig under emisjonsprisen.

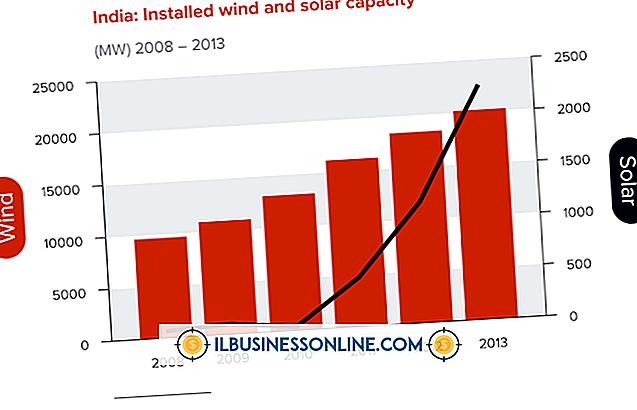

Dyrt måte å finansiere

Fordi foretrukne aksjer har ulempe for investorer, tilbyr selskaper nesten alltid høye renter til å selge dem. I første halvår 2013 hadde langsiktige investeringsobligasjonsobligasjoner en rente på litt over 2, 5 prosent. I løpet av samme periode hadde foretrukne aksjer i Fortune 100-selskaper (de største, formentlig mest stabile amerikanske selskapene) mer enn 6 prosent.

Utseende av svakhet

Forskjellen mellom obligasjonsrenter og foretrukne priser har et uheldig implikasjon, at årsaken til at et selskap er økende kapital med foretrukket til tross for kostnadene ulempen kan være fordi det er den eneste måten det kan skaffe penger på. Den ene store fordelen med foretrukne for selskaper som har svake kapitalposisjoner er at utstedelse av preferanser, i motsetning til å utstede obligasjoner, øker ikke selskapets gjeld på sine bøker. Denne "fordel", men fordi den er allment kjent, kan føre investorer til oppfatningen om at utstedelse av preferanser er et tegn på svakhet. Om dette er sant eller ikke, med mindre selskapets økonomiske styrke er svært kjent, kan utstedelse av preferanser senke prisen på sine felles aksjer.

unntak

For noen selskaper, til tross for ulempene, utgjør fordelene en fordel for å skaffe penger. Dette gjelder særlig for store amerikanske selskaper, som kan bruke foretrukne for spesielle prosjekter uten å vekke mistanke om finansiell svakhet blant investorene, og deretter trekke seg tilbake når kapitalinvesteringen på prosjektet genererer nok inntekter. Verktøy liker også dem fordi, som Mark Koba forklarer i en CNBC-artikkel, "foretrukne aksjeutbytter behandles som en kostnad for takstfremmende formål", noe som gjør at de kan overføre hele utbyttekostnaden til sine kunder.