Hvordan figurere Alternative Skatt og Netto Driftsavdrag

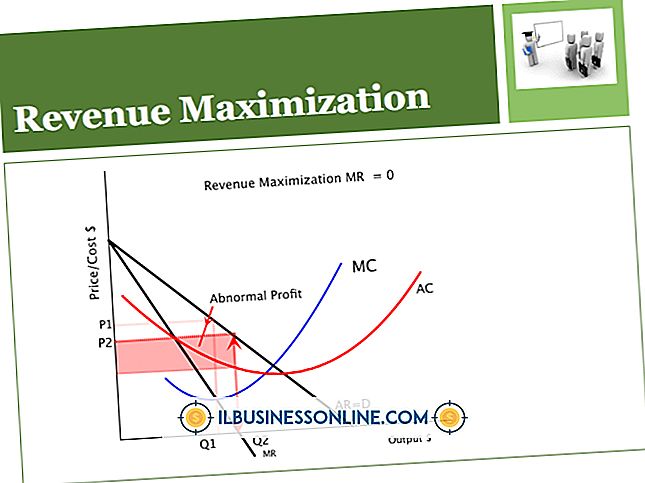

Den alternative minimumskatten er en del av det såkalte "parallelle" skattesystemet som ble satt på plass på 1970-tallet for å sikre at svært velstående skattebetalere ikke kunne bruke visse fradrag og unntak for å unngå å betale skatt. For virksomheter er den alternative minimumsskatten forskjellig fra standardskatt, fordi du ikke har lov til å ta standardfradrag eller visse andre fradrag, inkludert netto driftsresultatet fradrag. Ved beregning av det alternative minimumsbeløpet må du ta det alternative skattekostnadsavdraget fradrag, noe som har flere begrensninger enn det vanlige netto driftsresultatet.

Hvem må betale den alternative minimumskatten?

Som en generell regel må du betale den alternative minimumsskatten dersom du bruker standardfradrag og unntak ville sette skatteplikt under det alternative minimumsbeløpet. De fleste er ikke på kroken for den alternative minimumskatten. Du vil imidlertid ikke vite sikkert med mindre du bruker IRS-skjema 1040 og Schedule C for å fullføre skatter ved hjelp av de normale fradragene og unntakene. Du må da fylle ut IRS Form 6251 slik at du kan sammenligne de to. Hvis skattebeløpet du har beregnet på vanlig måte, er lavere enn det alternative minimumsbeløpet, må du betale den alternative minimumsskatten. For inntekt på over $ 179 500, er skattesatsen en flat 28 prosent, fra skatteåret 2013. Under dette beløpet belaster IRS en 26 prosent skatt.

Hva er alternativt nettofortjeneste?

I likhet med det vanlige netto driftsresultatet fradrag, lar alternativet skattefradragsavdrag fradrages noen av de tapene de påfører når utgiftene overstiger overskuddet. I motsetning til det vanlige netto driftsresultatet fradrag, tillater det alternativet netto driftsunderskudd ikke å faktor i mange vanlige utgifter, inkludert investeringsavgifter, statlige og lokale skatter selskapet betaler, og akselerert avskrivning på utstyr og annen forretnings eiendom. Det alternative netto driftsresultatet fradrag er beregnet på linje 11 i Form 6251.

Beregning av alternativ minsteskatt

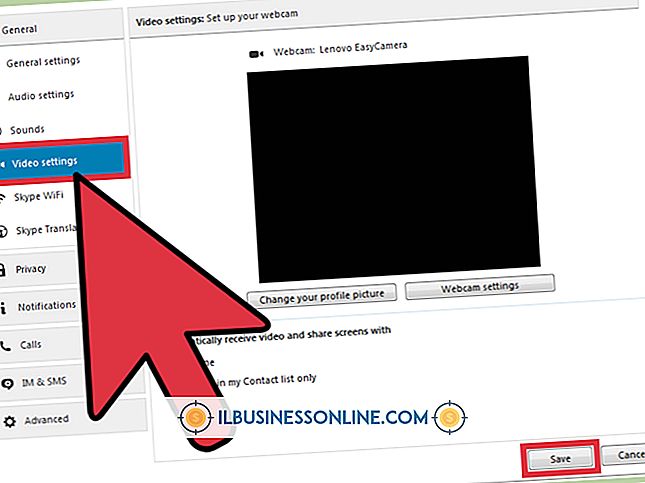

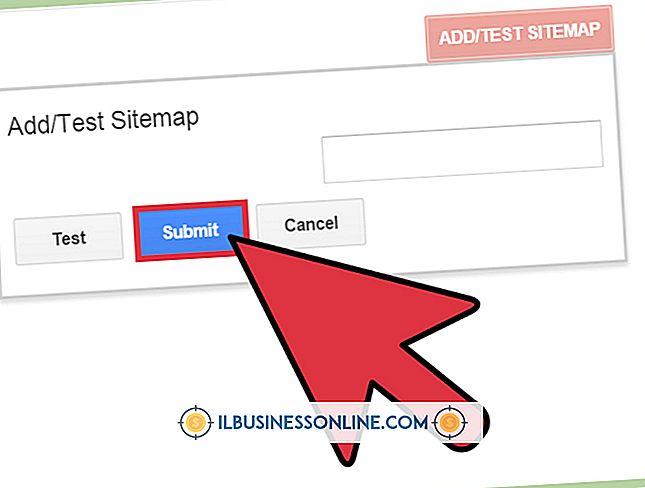

Skjema 6251 er ganske lang og inneholder en rekke justeringsoppføringer for unntak og fradrag i del 1 i skjemaet. Imidlertid vil de fleste skattebetalere bare bekymre seg om oppføringene som omhandler vanlige ting som investeringsvinster og tap, medisinske utgifter, boliglånsrenter og statlige og lokale skatter. Og linjer 1 til 27 og skriv inn figuren på linje 28. På del 2 i skjemaet fyller du linjene med opplysninger om dine personlige unntak og andre avgifter du betalte, og gjør den nødvendige matematikken for å beregne alternativt minimumsbeløp på linje 35 . Hvis du rapporterte gevinster på linje 13 i Form 1040, må du også fullføre del 3 i skjema 6251 for å avgjøre hvor mye av inntektene dine, inkludert kvalifiserte utbytte, er underlagt den alternative minimumsskatten.

Beregning av det alternative skattesummen

Legg opp bedriftens tillatte alternative minimumskostnader, som inkluderer helsemessige fordeler, forsknings- og utviklingskostnader, føderale arbeidsskatter og veldedige bidrag. Plasser denne figuren på linje 11 i Form 6251. Husk at en skattemessig kan gi en mer komplett liste over tillatte fradrag for din spesifikke skattesituasjon. Ta kontakt med en regnskapsfører eller skatteforhandler hvis du er usikker på nøyaktig hva du kan trekke.