Forklar fortjeneste og negativ kontantstrøm i samme regnskapsperiode

Både fortjeneste og kontantstrøm er avgjørende for en virksomhets langsiktige levedyktighet. I det lange løp har lønnsomme firmaer en positiv kontantstrøm og akkumulerer en betydelig mengde penger. Det er imidlertid unntak. Et firma kan registrere et heftig overskudd, men utvide mer penger enn det tar inn i den lønnsomme regnskapsperioden. Slike situasjoner gir nøye oppmerksomhet.

Årsregnskap for finansregnskapet

Offentlige selskaper - bedrifter med aksjer som handles på offentlige aksjemarkeder - må periodisk forberede og publisere tre typer regnskap: balanse, resultatregnskap og kontantstrømoppstilling. Selv om små bedrifter ikke har en juridisk forpliktelse til å utarbeide disse uttalelsene, bør alle virksomheter, fordi disse gir uvurderlig informasjon. Balansen er i hovedsak et øyeblikksbilde av hva firmaet eier og hva det skylder. Resultatregnskapet beskriver kildene til resultatet, mens kontantstrømoppstillingen viser hvorfor firmaet avsluttet regnskapsperioden med mer eller mindre kontanter enn det som hadde vært i forhold til tidligere regnskapsperiode. Grunnen selskapene bør utarbeide både en resultatregnskap og en kontantstrømoppstilling er at kontanter og lønnsomhet ikke kan speile hverandre. Hvis det er en avvik og firmaet registrerer et overskudd mens kontantposisjonen avtar, vil disse to uttalelsene forklare hvorfor det skjedde.

Kreditt salg

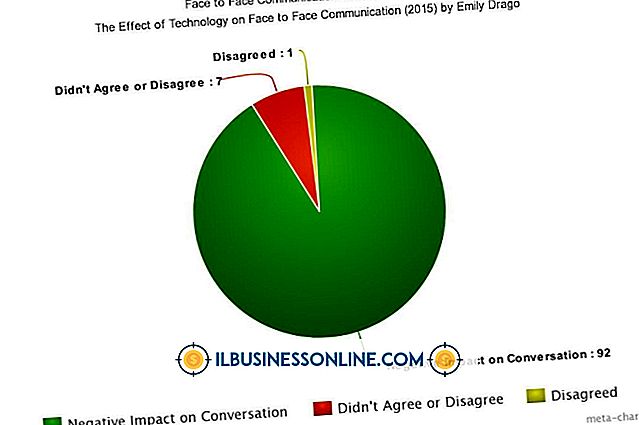

Et firmas kontantposisjon kan avta mens fortjenesten går opp dersom det engasjerer seg i lønnsomme aktiviteter som ikke medfører positiv kontantstrøm. Det mest typiske eksemplet er kreditt salg. Når en møbelforhandler betaler $ 100 kontant for å kjøpe et kjøkkenbord og selger det for $ 50 og $ 100 på 2 måneder, registrerer det et overskudd på $ 50. Salgsinntektene er $ 150, som består av $ 50 kontanter og $ 100 kundefordringer. Kostnaden for solgte varer er $ 100, noe som resulterer i en nettoinntekt på $ 50. Men firmaet tok kun $ 50 i kontanter, for et element det hadde kjøpt ved å betale $ 100 kontant. I hvert slikt salg vil firmaet registrere et overskudd, men likevel vil kontantbeholdningen bli redusert med $ 50.

Andre transaksjoner

Tallrike andre transaksjoner, i tillegg til kredittsalg, kan øke eller redusere kontanter samtidig som de heller ikke har noen effekt på fortjenesten eller har motsatt innvirkning på kontanter og lønnsomhet. Anta at et firma kjøper en kontorsbygning for $ 1 million i kontanter. Plutselig vil kontantposisjonen ha en enorm suksess, en nedgang på $ 1 million vil være nøyaktig, men fortjenesten vil forbli uendret. Innkjøp av noe for kontanter har ingen effekt på fortjenesten, fordi firmaet driver en form for eiendel for en annen. Hvis selskapet senere selger bygningen for $ 900 000 i kontanter, vil det registrere et tap på $ 100 000, men likevel vil kontanter i balansen øke med en heftig $ 900 000.

konsekvenser

Et firma som ikke har tilstrekkelig kontanter på hånden, sies å mangle likviditet, noe som er et veldig farlig problem. Uansett hvor mange kontorer et selskap eier eller hvor store fordringer er, kan disse tingene ikke brukes til å betale regningene. Faktisk går lønnsomme firmaer i konkurs fordi de ganske enkelt ikke kan finne penger for å ære sine betalingsforpliktelser til tiden. Fortjeneste er derfor ikke nok for et selskaps langsiktige levedyktighet. Ledelsen må også håndtere firmaets kontantstilling meget nøye for å unngå likviditetskrise.