Hvordan Figur Kapital Gain på et Rental House

Fastsettelse av gevinsten eller tapet på leieeiendom er mer komplisert enn for boligen din. Visse utgifter over årene øker grunnlaget, mens fradrag og kreditt reduseres. Nøkkelen til en nøyaktig beregning er å holde forsiktige kvitteringer og skatteoppføringer for eiendommen til den er solgt. Gevinst på utleie er fullt skattepliktig; Det er ingen utelukkelse som for kapitalgevinster på boligeiendommer, med mindre du brukte boligen som hovedbolig for en viss periode.

1.

Begynn med utgangspunkt i eiendommen. Dette er den opprinnelige kjøpesummen. Beregn den justerte basen ved å legge til kostnaden for forbedringer du betalte for; Dette inkluderer eventuelle utgifter som øker verdien av eiendommen - for eksempel prisen på et nytt tak, et tillegg, ny landskapsarbeid, isolasjon eller hvitevarer. Du bør ha kvitteringer for alle slike betalinger; Hvis du ikke gjør det, kan du se skatteavkastningen for tidligere år for å bestemme beløpene.

2.

Legg til eventuelle lukkekostnader og juridiske gebyrer du betalte, inkludert overføring av tittel, dokumentasjon og eventuell eiendomsskatt som den opprinnelige selgeren ikke dekket. Ikke inkluder kostnader for finansiering eller vurdering.

3.

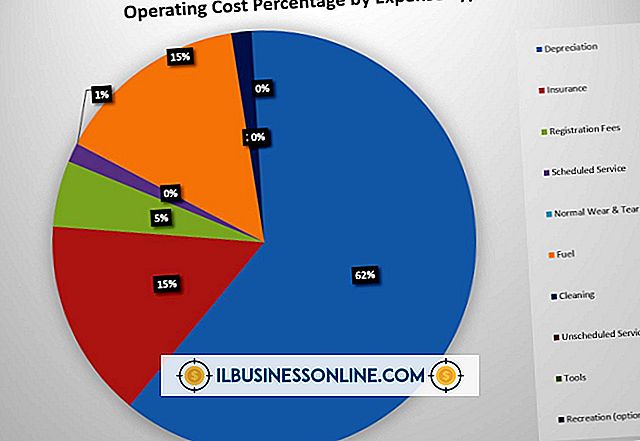

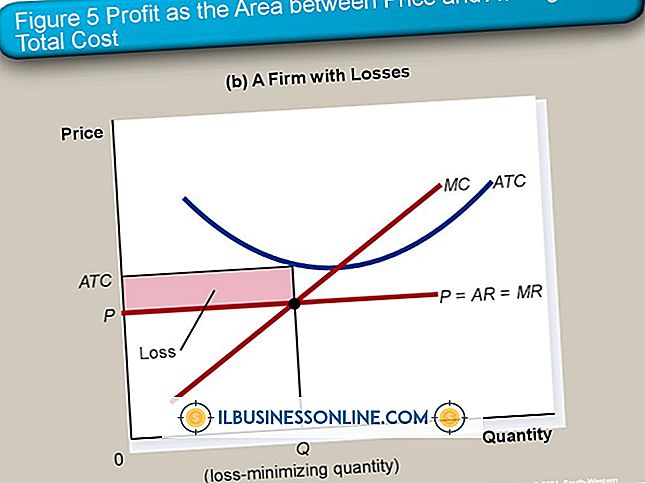

Subtrahere ut avskrivninger som er krevd i tidligere år for eiendommen og forbedringene. Det bør være en rekord for avskrivninger på selvangivelsen, inkludert et tall for akkumulerte avskrivninger. Internal Revenue Service tillater utleiere å avskrive avskrivninger mot leieinntekter, men regningen kommer forfalt når du selger eiendommen.

4.

Trekk eventuelle skattekreditter, energibesparelser eller eksklusjoner mottatt for eiendommen. Også trekke eventuelle tap eller tap fradrag eller refusjoner mottatt fra forsikring.

5.

Trekk den resulterende justerte basisen fra salgsprisen på eiendommen. Hvis du selger eiendommen for $ 500 000 og hadde et justert grunnlag på $ 350 000, har du $ 150 000 i gevinster.

6.

Rapporter salget av utleieboligen på skjema D i skjema 1040 i året du selger eiendommen. Også filen Form 4797 (Salg av næringseiendom) hvis du hevdet avskrivning når som helst på eiendommen.

Ting som trengs

- Kjøpsavtale

- Tidligere avkastning

- Salgsavtale

Tips

- Hvis du okkuperte eiendommen som din primære bolig i 24 av de siste 60 månedene du eide den, og ikke har solgt en annen eiendom i løpet av de siste to årene, kan du kvalifisere for å ekskludere opptil $ 250 000 ($ 500 000 for gift innlevering i fellesskap) av gevinster .

- Utgifter for verktøy, reparasjoner, vedlikehold eller annen vedlikehold på eiendommen påvirker ikke justert basis eller beregning av kapitalgevinster.

advarsler

- Eiendom holdt for mindre enn ett år er beskattet til en høyere rente, lik inntektsrenten. Eiendom holdt over ett år genererer langsiktige realisasjonsgevinster, som er beskattet til lavere rente. .

- Det kan hende du må betale høyere avkastning på avskrivninger som må rapporteres som ordinær inntekt når eiendommen selges. Dette beløpet bestemmes ved å bruke Form 4797.