Et eksempel på Cookie Jar Accounting

Investorer stole på nøyaktigheten og ærligheten i regnskapet utarbeidet av selskaper for å hjelpe dem med å gjøre investeringsvalg. Dessverre spiller ikke selskapets tjenestemenn regelene. Cookie krukke regnskap er en misvisende regnskapspraksis som bedriftsledere noen ganger ansetter for å få det til å virke som de har oppnådd prestasjonsmål når de i virkeligheten er falt kort.

The Cookie Jar

"Cookie jar" er slang for en kontant reserve som ikke er oppgitt i selskapets regnskap, eller som er oppført som midler øremerket for en forpliktelse som ikke eksisterer for øyeblikket. Cookie krukke regnskap er brukt til å opprette slike kontant reserver i gode år, slik at pengene kan brukes til å oppveie dårlig inntjening i dårlige år. Effekten er å gi inntrykk at selskapet konsekvent oppnår inntjeningsmål og oppfyller forventninger fra investorene.

Hvordan Cookie Jars Arbeid

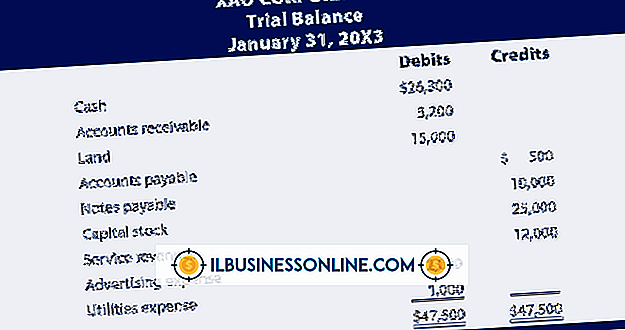

En vanlig form for cookie-boksregnskap er å "gjenkjenne" eller oppgi en forpliktelse når selskapet faktisk ikke har pådratt seg en forpliktelse. For eksempel kan selskapsledere si at de planlegger å omorganisere eller omstrukturere firmaet. Den estimerte kostnaden for restrukturering er da notert som en forpliktelse, og penger trekkes fra oppgitt inntjening. Anta at selskapet X tjener $ 1, 5 millioner. Ledere sier at de skal omstrukturere selskapet til en kostnad på 500 000 dollar. Dette beløpet er oppført som en gjeld, og reduserer inntektene til $ 1 million. Det neste året er ikke bra, og fortjenesten faller til $ 600.000. Konsernsjefene kunngjør at de har kansellert restruktureringen, og eliminerer antatt ansvar. Den $ 500.000 er da oppført som inntekt, oppblåsing selskapets netto inntjening til $ 1, 1 millioner.

Dell-saken

I 2010 avgjorde Dell Computers påstander om cookie jar regnskap med Securities and Exchange Commission for $ 100 millioner. Ifølge SEC inngikk Dell en avtale med Intel Corporation der Dell brukte Intel-mikrochips utelukkende til gjengjeld for betalinger fra Intel. Dells ledere klarte ikke å gi utbetalinger til investorer. SEC oppdaget at Dell ikke hadde møtt inntjeningsmål hvert kvartal fra 2002 til 2005, og brukte de ikke-avsluttede eksklusivitetsbetalingene for å kompensere for manglene.

implikasjoner

Selv om ledere i Dell-saken ikke innrømmet forseelser, understreker dette eksemplet at informasjonskapsler er dårlig regnskapsmessig praksis og ofte ulovlig. Fordi informasjonskapselkursregnskapet misrepresenterer selskapets resultater, tar SEC det veldig alvorlig. Som investor bør du også være bekymret. Feil informasjon om et selskaps inntjening kan føre til at du investerer penger og deretter finner selskapets aksjemarked utført dårlig. For å unngå dyre feil må du undersøke selskapsregnskapet nøye. Vær særlig oppmerksom på varer oppført som spesialavgifter eller nedskrivninger. Det er legitime grunner for slike oppføringer på regnskap, men du bør være sikker på at du forstår dem før du investerer.